Estrategia

08 de março de 2024

Retorno dos ativos de empresas do consumo cíclico

DOI: 10.22167/2675-6528-20230127

E&S 2024, 5: e20230127

Lorena Layza Pimenta Oliveira

Um dos principais objetivos das empresas é ofertar produtos e/ou serviços que atendam à demanda do mercado e, ao mesmo tempo, viabilizem a geração de caixa positivo. O segmento do consumo cíclico desempenha um papel crucial no mercado econômico, pois influencia as tendências de consumo e reflete as dinâmicas de demanda e oferta. As empresas desse segmento oferecem produtos e serviços que não são considerados essenciais pelos consumidores, conforme classificação B3[1] (Bolsa de Valores, Mercadorias e Futuros de São Paulo), e que estão intimamente ligados ao comportamento destes.

Para tanto, as firmas acabam necessitando de fontes de financiamento próprio ou de terceiros. A decisão pela forma de financiamento das atividades se dá por três variáveis fundamentais: custo, prazo e quantidade. Com base nesses aspectos, a companhia forma a estrutura do seu patrimônio, sinalizando de quanto é a participação do capital de terceiros e de quanto é o capital próprio a ser utilizado no financiamento do seu ativo. Segundo a orientação e as diretrizes da B3[1], as empresas que optam pelo capital de terceiros e carecem de linha de crédito devem manter as informações financeiras atualizadas e ter boa reputação no mercado, para demonstrar capacidade de quitar as dívidas. Há diversas fontes de financiamento via capital de terceiros no mercado, como debêntures, bonds, leasings e empréstimos bancários, que integram o passivo oneroso da companhia.

No caso de a empresa decidir recorrer ao capital próprio (subscrição de capital), a abertura de capital na bolsa de valores é uma das alternativas. Isso acarreta inúmeras vantagens, de acordo com a B3, como aumento no valor de mercado, facilitação nos processos de aquisição e fusão sem precisar desembolsar recursos em caixa, maior confiabilidade e transparência para os investidores e acionistas, entre outros. Por outro lado, o guia do initial public offering (IPO), ou oferta pública inicial, divulgado pela B3[1] em 2022 reforça que, ao abrir seu capital em bolsa, a empresa é obrigada a prestar e divulgar informações ao mercado e aos acionistas, tornando-se, ao mesmo tempo, suscetível a especulação financeira, o que pode gerar impactos negativos em suas operações. Por isso é de suma importância os acionistas analisarem criteriosamente se essa estratégia propiciará ou não vantagens alinhadas ao posicionamento estratégico da empresa.

Para que uma empresa possa ter valores mobiliários negociados em bolsa de valores, é necessário cumprir e seguir todas as exigências normativas listadas na Lei das Sociedades por Ações, ou Lei das S.A., n° 6.404/76[2], e, por conseguinte, realizar o registro na Comissão de Valores Mobiliários (CVM). Ainda conforme a B3[1], os três principais pré-requisitos exigidos são: ter três anos de demonstrações financeiras auditadas por especialista independente da CVM; possuir conselho de administração; e se enquadrar nos segmentos de listagem. Para o processo de subscrição, é importante escolher o banco emissor, que na prática é o intermediário financeiro. Assaf Neto[3] sinaliza que, no mercado primário (destinado à emissão e à venda de novos títulos), essas operações são realizadas por uma ou várias instituições não bancárias (consórcio), sendo elas sociedades corretoras, bancos múltiplos, distribuidoras e bancos de investimentos.

Segundo o guia do IPO da B3[1], após o registro e a listagem, é divulgado aos investidores um documento informativo, geralmente denominado prospecto preliminar, que tem por finalidade servir como base de algumas informações, tais como: descrição da oferta, cronograma estimado, destinação dos recursos captados, entre outras. Nesse meio tempo, considerado um período de reserva, os investidores sinalizam aos corretores — com base nas informações prestadas no prospecto preliminar — quanto de dinheiro pretendem investir, formando-se o bookbuilding, que visa definir um preço justo para a oferta inicial. Quando a oferta pública inicial de ações é lançada, o preço da ação é formado pelos investidores nos lances de compra e venda. Essa oferta é definida como uma parcela da sociedade anônima (S.A.), que passará a ser negociada em mercado e distribuída entre os que já detêm o controle acionário e os que o almejam[4].

Ao longo do tempo, diversos pesquisadores evidenciaram em estudos empíricos algumas anomalias de mercado diante dessa movimentação acionária. A pesquisa de Ritter[5], por exemplo, avaliou os fenômenos underpricing (oferta da ação no seu primeiro dia abaixo do valor do mercado) e underperfomance (desempenho inferior da ação a longo prazo). O underpricing é definido, portanto, como um lance inicial abaixo do valor potencial da empresa para atrair investidores e trazer altos retornos no início das negociações[6]. No mercado atual, essa prática também pode ser adotada em função da incerteza em relação ao sucesso imediato.

O tema apresenta relevância em face do aumento no volume de ofertas públicas no Brasil e da confiança dos investidores no mercado de capitais. Segundo dados da B3[1], em 2018 o número de investidores pessoa física era de cerca 700 mil, ao passo que, em dezembro de 2022, alcançou a cifra de 5 milhões, representando um aumento de 700%.

Dessa forma, esta pesquisa buscou identificar o underpricing nas companhias do segmento de consumo no período 2019–2022. As companhias do segmento de consumo são aquelas que produzem bens de consumo destinados para uso pessoal ou coletivo, sendo esta de vital importância para o mercado econômico também devido a sua diversidade. Este trabalho buscou identificar retornos anormais em ofertas públicas iniciais, utilizando como referência de mercado o índice Ibovespa durante os anos de 2019 a 2022, com base na pesquisa de Ritter[5]. Essa metodologia é bastante eficaz e aplicável também no mercado brasileiro[7]. Os resultados analisados foram agrupados nas janelas de estimação mostradas na tabela 1.

Tabela 1. Janelas de estimação

| Janelas adotadas — Dia | Período | Perspectiva de análise |

| 0 | 0 | Oferta prospecto preliminar |

| 1º | 1 dia | Underpricing |

| 5º | 5 dias | Curtíssimo prazo |

| 21º | 1 mês | Curtíssimo prazo |

| 63º | 3 meses | Curto prazo |

| 126º | 6 meses | Curto prazo |

| 252º | 12 meses | Longo prazo |

| 378º | 18 meses | Longo prazo |

| 504º | 24 meses | Longo prazo |

| 756º | 36 meses | Longo prazo |

Considerando que não há cotação no período anterior do IPO e, consequentemente, janela de estimação, é apresentado o valor da oferta do prospecto preliminar com relação ao índice Ibovespa. Nos últimos quatros anos, foram constatadas 99 empresas que lançaram IPO no mercado brasileiro. O maior destaque foi o ano de 2021, com 60 empresas, representando 61% da amostra (Tabela 2).

Segundo a B3[1], a classificação das empresas de consumo cíclico está condicionada à demanda das condições econômicas ou comportamento do consumidor. Em contrapartida, empresas de consumo não cíclico fornecem bens e serviços indispensáveis para o cotidiano.

Tabela 2. Setores das empresas que lançaram IPO nos últimos quatro anos

| Subsetor | 2019 | 2020 | 2021 | 2022 | Total |

| Empresas de consumo cíclico | 3 | 11 | 8 | 22 | |

| Tecnologia da informação | 4 | 9 | 13 | ||

| Financeiro | 1 | 2 | 10 | 13 | |

| Saúde | 1 | 3 | 5 | 1 | 10 |

| Empresas de consumo não cíclico | 1 | 1 | 8 | 10 | |

| Bens industriais | 1 | 4 | 5 | 10 | |

| Utilidade pública | 1 | 6 | 1 | 8 | |

| Comunicações | 1 | 4 | 5 | ||

| Materiais básicos | 1 | 1 | 3 | 5 | |

| Petróleo, gás e biocombustíveis | 1 | 2 | 3 | ||

| Total geral | 8 | 29 | 60 | 2 | 99 |

O estudo focou a análise nas empresas do nicho de consumo cíclico, as quais são influenciadas ativamente pelo comportamento dos agentes econômicos (famílias, governos e empresas) e, ao mesmo tempo, pelas variações macroeconômicas do mercado (inflação, juros, taxa de câmbio, crises econômicas e financeiras etc.), motivo pelo qual esse segmento é altamente volátil. Ao mesmo tempo, demonstrou uma maior abrangência de dados para a análise em questão.

A Tabela 3 apresenta as empresas que correspondem à amostra do estudo. Observa-se, em grande medida, companhias do setor de comércio e construção civil. Foram excluídos da amostra as empresas Le Biscuit, Kallas Incorporações e Tegra Incorporadora, por falta de informações a respeito das cotações no banco de dados da plataforma Economática, ferramenta que fornece informações e análises financeiras das empresas listadas na Bolsa de Valores.

Tabela 3. Empresas classificadas no consumo cíclico que lançaram IPO durante os anos de 2019 a 2022

| Subsetor | 2019 | 2020 | 2021 | Total |

| Comércio | 2 | 3 | 2 | 7 |

| Allied Tecnologia S.A. | 0 | 0 | 1 | 1 |

| Cea Modas S.A. | 1 | 0 | 0 | 1 |

| Grupo De Moda Soma S.A. | 0 | 1 | 0 | 1 |

| Grupo Sbf | 1 | 0 | 0 | 1 |

| Lojas Quero-Quero S/A | 0 | 1 | 0 | 1 |

| Mpm Corpóreos S.A. | 0 | 0 | 1 | 1 |

| Pet Center Comercio E Participacoes S.A. | 0 | 1 | 0 | 1 |

| Construção civil | 0 | 7 | 0 | 7 |

| Alphaville S.A. | 0 | 1 | 0 | 1 |

| Cury Construtora E Incorporadora S.A. | 0 | 1 | 0 | 1 |

| Lavvi Empreendimentos Imobiliários S.A. | 0 | 1 | 0 | 1 |

| Melnick Desenvolvimento Imobiliário S.A. | 0 | 1 | 0 | 1 |

| Mitre Realty Empreendimentos E Participações S.A. | 0 | 1 | 0 | 1 |

| Moura Dubeux Engenharia S/A | 0 | 1 | 0 | 1 |

| Plano & Plano Desenvolvimento Imobiliário S.A. | 0 | 1 | 0 | 1 |

| Diversos | 0 | 0 | 3 | 3 |

| Cruzeiro Do Sul Educacional S.A. | 0 | 0 | 1 | 1 |

| Dotz S.A. | 0 | 0 | 1 | 1 |

| Vamos Locação De Caminhões. Máquinas E Equip. S.A. | 0 | 0 | 1 | 1 |

| Tecidos, vestuário e calçados | 1 | 1 | 0 | 2 |

| Track & Field Co S.A. | 0 | 1 | 0 | 1 |

| Vivara Participações S.A | 1 | 0 | 0 | 1 |

| Total geral | 3 | 11 | 5 | 19 |

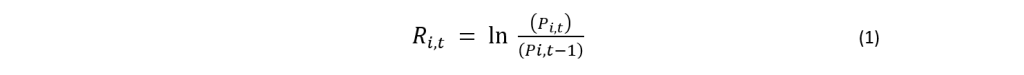

Os preços dos ativos foram extraídos da Economática. A partir das cotações, cinco etapas foram percorridas:

- Cálculo do retorno diário do ativo

As operações de compra e venda de um ativo são negociadas por minuto, instantes ou ao longo do dia, denominadas cotações intradiárias[8]. Em vista disso, por se tratar de uma capitalização contínua, o retorno diário de um ativo ou sua rentabilidade é calculado a partir do retorno de Log, mensurado pela seguinte relação:

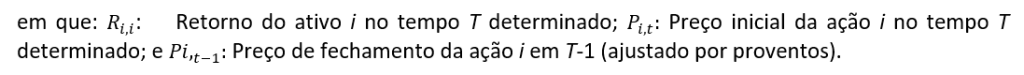

- Cálculo do retorno anormal do ativo

Após o cálculo dos retornos identificados, os retornos anormais foram calculados através da diferença entre o retorno da empresa subtraído da variação do Ibovespa no mesmo período.

Os retornos anormais também podem ser chamados de retornos em excesso ou alfa e possuem essa nomenclatura por evidenciar os lucros ou prejuízos não esperados por um determinado ativo ou carteira em um determinado período. Os retornos anormais são ótimos indicadores para mensurar o desempenho do ativo ajustado ao risco com relação ao índice de referência, neste caso o Ibovespa.

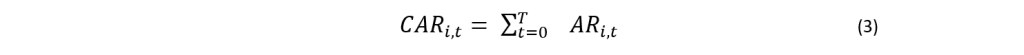

- Cálculo do retorno anormal acumulado

O retorno anormal acumulado [cummulative abnormal return (CAR)] é a soma de todos os retornos anormais.

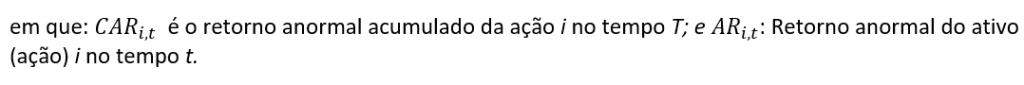

- Cálculo do retorno anormal médio

O próximo passo foi estimar o CAR médio da amostra através de uma média aritmética simples.

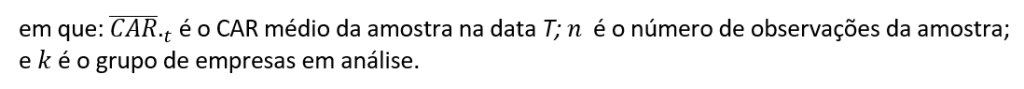

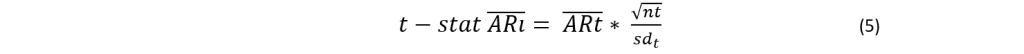

- Testes de hipóteses

O procedimento para o teste utilizado nesta pesquisa, conforme Campbell et al.[9], foi aplicado sobre os retornos anormais apurados. Os resultados do teste estatístico foram obtidos através do software Microsoft Excel.

O teste estatístico foi utilizado com base na média do retorno anormal e do retorno acumulado. Nesta pesquisa, as seguintes hipóteses foram testadas:

- hipótese nula (H0): média dos retornos anormais (AR) e dos retornos anormais médios acumulados (CAR) igual a zero;

- hipótese alternativa (HA): média dos retornos anormais (AR) e dos retornos anormais médios acumulados (CAR) diferente de zero.

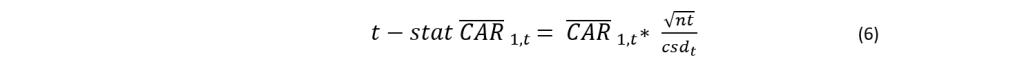

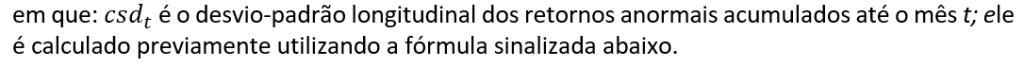

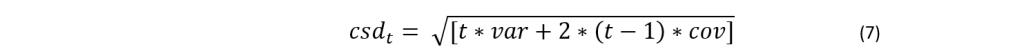

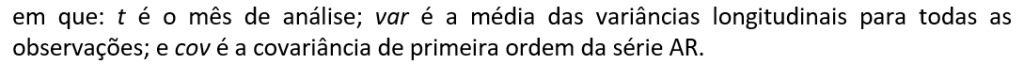

Os testes de significância estatística para AR e CAR (retornos anormais médios) foram definidos por estatística t, conforme fórmulas sinalizadas abaixo:

Conforme os dados apresentados na Tabela 4, a seguir, foi possível constatar retornos dos ativos individuais no primeiro dia de negociação, comparando retornos dos ativos individuas versus ao preço no prospecto ao preço que foi estabelecido no prospecto preliminar (marco 0). Os resultados indicaram que o ativo foi emitido com preço inferior ao que poderia ter sido estabelecido, de Alphaville (0,17%), CEA (2,28%), Curry (2,5%), Mitre (7,08%), MPM (13,77%), Petz (20,21%), Plano (20,21%), Quero-Quero (0,45%), Soma (12,83%), Track (0,24%) e Vamos (21,01%).

Tabela 4. Retorno dos ativos (AR)

| Dia | Empresa | Dia 01 (evento) |

| 2019 | CEA Modas S.A. | 2,28% |

| 2019 | Grupo SBF As | -0,50% |

| 2019 | Vivara Participações S.A. | -3,55% |

| 2020 | Alphaville S.A. | 0,17% |

| 2020 | Cury Construtora e Incorporadora S.A. | 2,50% |

| 2020 | Grupo de Moda Soma S.A. | 12,83% |

| 2020 | Lavvi Empreendimentos Imobiliários S.A. | -5,16% |

| 2020 | Lojas Quero-Quero S.A. | 0,45% |

| 2020 | Melnick Desenvolvimento Imobiliário S.A. | 0,65% |

| 2020 | Mitre Realty Empreendimentos e Participações | 7,08% |

| 2020 | Moura Dubeux Engenharia S.A. | -1,80% |

| 2020 | Pet Center Comércio e Participações S.A. | 20,21% |

| 2020 | Plano & Plano Desenvolvimento Imobiliário S.A. | 20,21% |

| 2020 | Track & Field Co S.A. | 0,24% |

| 2021 | Allied Tecnologia S.A. | -5,63% |

| 2021 | Cruzeiro do Sul Educacional S.A. | -8,29% |

| 2021 | Dotz S.A. | -0,52% |

| 2021 | MPM Corpóreos S.A. | 13,77% |

| 2021 | Vamos Locação de Caminhões S.S. | 21,01% |

Ao analisar o retorno médio anormal da carteira no primeiro dia do evento, constatou-se um retorno positivo de 4%, conforme a Tabela 5, caracterizando o fenômeno underpricing em IPO, com nível de significância de 5%. Sendo assim, a hipótese H0 foi rejeitada, confirmando o retorno anormal positivo no primeiro dia do evento.

A longo prazo, foram identificados retornos negativos no primeiro mês (-0,74%) e seis meses após a oferta inicial (-0,94%). Em contrapartida, houve um ganho na carteira de 2,43% após 36 meses.

Tabela 5. Média dos retornos anormais

| Período | AR* média | Estatística teste | t tabelado (95%) | Significância |

| Dia 1 | 4,00% | 1,90 | -1,73 | Não |

| 5 dias | 0,25% | 0,58 | -1,73 | Não |

| 1 mês | -0,74% | -0,60 | -1,73 | Não |

| 3 meses | 0,17% | 0,21 | -1,73 | Não |

| 6 meses | -0,94% | -1,54 | -1,73 | Não |

| 12 meses | 0,36% | 0,41 | -1,73 | Não |

| 18 meses | 0,52% | 0,76 | -1,73 | Não |

| 24 meses | 0,58% | 0,69 | -1,76 | Não |

| 36 meses | 2,43% | 1,51 | -2,92 | Não |

Nota: *AR = retorno dos ativos

A Tabela 6 demonstra os retornos acumulados médios, ajustados pelo Ibovespa, considerando os períodos: marco 0 (prospecto preliminar), primeiro dia, cinco dias, um, três, seis, 12, 18, 24 e 36 meses. A análise da amostra constatou retornos anormais médios acumulados negativos, ou seja, houve uma perda de valor da carteira:

- Primeiro mês: -15,10%.

- Três meses: -15,77%.

- 12 meses: -22,97%.

- 18 meses: -55,63%.

- 24 meses: -74,74%.

- 36 meses: -118,14%.

A perda não apresentou grau de significância estatística, o que sugere a presença do fenômeno underperformance, reportado na literatura por Ritter[5], Silva e Famá[7] e outros autores.

Tabela 6. Retornos acumulados médios (CAR)

| Período | CAR acumulado | Estatística teste | t tabelado (95%) | Significância |

| Dia 0 | -13,10% | -2,17 | -1,73 | Sim |

| Dia 1 | -9,10% | -4,33 | -1,73 | Sim |

| 5 dias | -10,14% | -23,10 | -1,73 | Sim |

| 1 mês | -15,10% | -12,22 | -1,73 | Sim |

| 3 meses | -15,77% | -19,88 | -1,73 | Sim |

| 6 meses | -19,99% | -32,77 | -1,73 | Sim |

| 12 meses | -22,97% | -26,44 | -1,73 | Sim |

| 18 meses | -55,63% | -80,71 | -1,73 | Sim |

| 24 meses | -74,74% | -88,62 | -1,76 | Sim |

| 36 meses | -118,14% | -73,35 | -2,92 | Sim |

Silva e Fama[7] concluíram que os resultados positivos nos primeiros dias se deram por conta das expectativas elevadas dos investidores. No estudo, porém, percebeu-se que a longo prazo houve um retorno abaixo do esperado por estes. Entretanto, cabe destacar que, no período analisado, a economia sofreu uma crise financeira em nível global por conta da pandemia da covid-19, que incluiu o mercado de capitais.

O objetivo desta pesquisa foi identificar as empresas brasileiras do segmento de consumo cíclico que lançaram IPO durante o período de 2019 a 2022 e identificar o underpricing na abertura de capital dessas companhias.

Os resultados deste estudo evidenciaram um retorno anormal do ativo no primeiro dia da oferta, constatando-se o fenômeno do underpricing. No entanto, ao se analisar o CAR acumulado com base no marco 0 divulgado no prospecto preliminar, observou-se uma desvalorização significativa a longo prazo, amplamente caracterizada no mercado como underperfomance.

A desvalorização da ação a longo prazo pode estar associada ao retorno do preço ao valor justo da ação[5]; sua sobrevalorização aconteceria em função das altas expectativas dos investidores no lançamento do IPO. Além disso, performance operacional das companhias, recessão econômica, pandemias, crises ambientais, taxas de juros e inflação alta também são considerados fatores que podem acarretar uma retração dos investidores e de possíveis interessados.

Algumas limitações identificadas neste estudo foram o curto período analisado e a exclusão das companhias internacionais que lançaram IPO. Além disso, uma previsão temporal do retorno desses ativos para o ano vigente poderia ser um adicional e servir como um parâmetro para a tomada de decisão dos investidores. Para pesquisas futuras, sugere-se analisar indicadores das atividades setoriais e operar com carteiras cujos ativos tenham peso proporcional ao seu valor de mercado.

Referências

[1] B3. Guia do IPO. Disponível em: https://www.b3.com.br/pt_br/produtos-e-servicos/solucoes-para-emissores/abertura-de-capital/como-abrir-o-capital/. Acesso em: 15 mar. 2023.

[2] Brasil. Lei nº 6.404, de 15 de dezembro de 1976. Lei das Sociedades Anônimas; Lei das S.A.; Lei das S/A; Lei das Sociedades por Ações; Lei das Companhias por Ações. Diário Oficial da União, 1976 dez. 17. Lei das sociedades anônimas, pág. 1. Disponível em: https://www2.camara.leg.br/legin/fed/lei/1970-1979/lei-6404-15-dezembro-1976-368447-norma-pl.html. Acesso em: 19 fev. 2024.

[3] Assaf Neto A. Finanças corporativas e valor. 3ed. São Paulo (SP): Atlas; 2007.

[4] Cruz E.F.; Camargos M.C.S.; Camargos M.A. Underpricing e underperformance em estratégias de investimento em aberturas de capital na BM&FBOVESPA, 2004-2013. In: Anais do XXXVI Encontro Nacional de Engenharia de Produção; 2016; João Pessoa, PB, Brasil. Disponível em: https://www.abepro.org.br/biblioteca/TN_STP_228_333_29775.pdf. Acesso em: 19 abr. 2023.

[5] Ritter J.R. The long-run perfomance of initial public offering. Journal of Finance. 1991; 46: 3-27. DOI: 10.1111/j.1540-6261.1991.tb03743.x. Acesso em: 21 fev. 2023.

[6] Oliveira B.C.; Kayo E.K. Desempenho de ações de empresas brasileiras após seu IPO: evidências de curto e de longo prazo. REGE: Revista de Gestão. 2015; 22: 173-186. DOI: 10.5700/rege557.

[7] Silva J.M.A.; Famá, R. Evidências de retornos anormais nos processos de IPO na Bovespa no período de 2004 a 2007: Um estudo de evento. Revista de Administração. 2020; 46(2): 178-190. DOI: 10.5700/rausp1006.

[8] Lima F.G. Análise de Riscos. 2ed. São Paulo (SP): Atlas . 2018. 440 p.

[9] Campbell J.Y.; Lo A.W.; Mackinlay A.C. The econometrics of financial markets. New Jersey (NJ): Princeton University Press; 1997. 611 p.

Como citar

Oliveira L.L.P. Retorno dos ativos de empresas do consumo cíclico. Revista E&S. 2024; 5: e20230127.

Sobre os autores

Lorena Layza Pimenta Oliveira , Rodovia BA-512, s/n – CEP 42800-000, Camaçari/BA, Brasil.

, Rodovia BA-512, s/n – CEP 42800-000, Camaçari/BA, Brasil.

Link para download: PDF

Quem editou este artigo

Luiz Eduardo Giovanelli